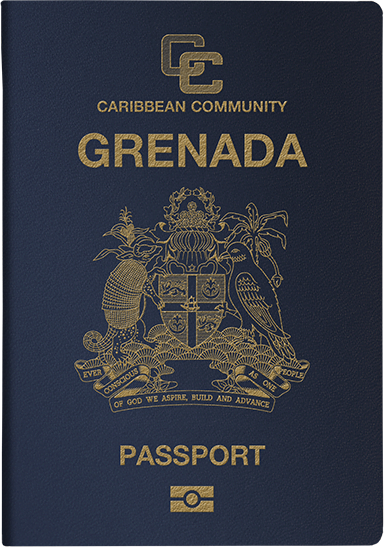

Grenada, a Caribbean island nation, offers a Citizenship By Investment (CBI) program like its neighbors (Dominica, St. Kitts, etc.). However, Grenada's passport stands out with one unique feature: visa-free access to China for up to 30 days. Many people who relocate to the US, Australia, or Canada hesitate